2016. május 26.

A jobb módú ügyfelek sem ismerik teljeskörűen a rendelkezésükre álló lehetőségeket – Sláger lehet az ingatlanalap

Reálisan látják a vagyonosabb ügyfelek, hogy a jelenlegi kamatkörnyezetben mekkora hozamra számíthatnak kockázatmentesen. A befektetési döntéseknél pedig a teljes tőkevédelem és a likviditás számítanak a legfontosabb szempontoknak – derül ki az Erste Bank friss felméréséből, amelyet a 2 millió forintnál nagyobb megtakarítással rendelkező ügyfelek körében végeztek. Ez az ügyfélcsoport leginkább bankbetétben, befektetési alapban és Tartós Befektetési Számlán tartja megtakarításait, ugyanakkor az is elmondható, hogy az egyes befektetési termékekkel kapcsolatban nem feltétlenül teljeskörűek az ismereteik. Az idei első negyedév tapasztalatai alapján 2016 egyik slágere az állampapír mellett az ingatlanalap lehet.

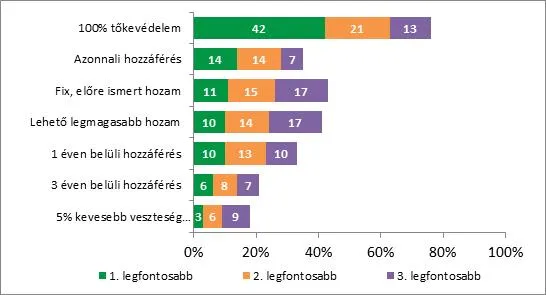

2016. május 26. A száz százalékos tőkevédelem, a befektetett összeghez való azonnali hozzáférés lehetősége, valamint a fix, előre ismert hozam számít a legfontosabb döntési szempontnak a vagyonosabb ügyfelek számára, amikor befektetési formát választanak – derül ki az Erste Bank frissen publikált felméréséből, amelyet a 2 millió forintnál nagyobb megtakarítással rendelkező ügyfelek körében végeztek. A válaszadók kiemelkedő aránya, 45 százaléka számára hangsúlyos az, hogy ne kockáztassák a befektetett tőkét, 14 százalék számára az azonnali hozzáférhetőség, míg 11 százalék számára a biztos hozam az elsődleges. A válaszadók tizedének a lehető legmagasabb hozam a legfontosabb. „Érezhetően óvatosabbá váltak a hazai befektetők, és tanulva az elmúlt időszak történéseiből nem kergetnek irreálisan magas hozamokat, hanem elsősorban a biztonságra törekszenek” – véli Kállay András, az Erste Prémium, World és Private Banking igazgatója.

A legfontosabb befektetési szempontok

Mindez

természetesen annak is köszönhető, hogy kezdik megszokni az ügyfelek az elmúlt

években állandósult alacsony kamatkörnyezetet, és ehhez igazodnak az

elvárásaik. A felmérés eredményei szerint a megkérdezettek háromnegyede

reálisan látja, hogy jelenleg 1-3 százalék közötti hozamot lehet elérni

gyakorlatilag kockázatmentesen, csupán 16 százalékuk lőtte be 5 százalékosra,

míg 3 százalékuk ennél magasabbra ezt a szintet. „Ráadásul a jövőben a nagy

többség a hozamok stagnálására vagy csökkenésére számít” – említi meg

Kállay András. Szerinte a felmérés eredményei így azt is mutatják, hogy a

megtakarítással rendelkező ügyfelek egyre tájékozottabbak és körültekintőbbek.

Ugyanakkor a kutatás arra is rámutatott, hogy mindezek ellenére jellemzően

továbbra is viszonylag felszínes a befektetési termékek ismerete. A széles

befektetési termékválasztékot névről még viszonylag sokan ismerik, ugyanakkor

beszédes, hogy a válaszadók negyede semmilyen befektetési terméket sem tudott

spontán megemlíteni.

Ezek a

befektetések a legnépszerűbbek most!

Az Erste

Bank idei első negyedéves tapasztalatai szerint az állampapír mellett jelenleg

az ingatlanalapok számítanak a leginkább keresett befektetési terméknek az

ügyfelek körében. Ennek oka az lehet, hogy hosszú távon stabil befektetési

terméknek számítanak, miközben vonzó hozammal kecsegtetnek. Emellett a hazai

kötvényalapok iránt is tapasztalnak érdeklődést, míg a vegyes alapok

népszerűsége valamelyest visszaesett. Utóbbiak közül az aktívan kezelt vegyes

alapok tartják magukat – ezek az olyan alapok, amelyek leveszik az ügyfél

válláról a kockázatkezeléssel, eszközallokációval és időzítéssel kapcsolatos

döntéseket. Ami pedig a bankbetéteket illeti, az idei első negyedévben is

folytatódott az elmúlt 1-2 évben tapasztalható trend, hogy folyamatosan

veszítenek a jelentőségükből.

A legismertebb befektetési terméknek az állampapírok (32 százalékos említés), a befektetési alapok (29 százalék), a bankbetétek (23 százalék), a részvények (16 százalék) és a kötvények (13 százalék) számítanak. Hasonló képet mutat az is, hogy milyen befektetéseket használnak a nagyobb megtakarítással rendelkezők: 60 százalékuk rendelkezik bankbetéttel, 50 százalékuk befektetési alappal, 39 százalékuk Tartós Befektetési Számlával (TBSZ), míg 35 százalékuk értékpapír számlát is használ. „Még a nagyobb megtakarítással rendelkező ügyfeleknél is megállapítható, hogy megtakarítási döntéseik azt mutatják, hogy nem feltétlenül látják át teljesen a befektetési lehetőségek széles tárházát. Emiatt előfordulhat, hogy nem az optimális megoldást választják” – véli Kállay András. Hozzáteszi: a befektetőknek mindenképpen érdemes lenne az időtáv alapján is átgondolni a stratégiájukat, hogy a biztonsági és hozzáférhetőségi szempontok figyelembe vétele mellett „ne hagyjanak ott” hozamot a piacon. A tudatos döntés meghozatalában segítenek az Erste Prémium személyi bankárai, akik az ügyfél befektetési szokásainak és egyéni céljainak áttekintése alapján segítenek meghatározni a hozzá legközelebb álló hozamkockázat-elvárási profilt, illetve felállítani a célok eléréséhez szükséges költség- és időtervet. Emellett az Erste Bank által tavaly nyáron indított Nextlevel program is (www.nextlevel.hu) segít ebben.